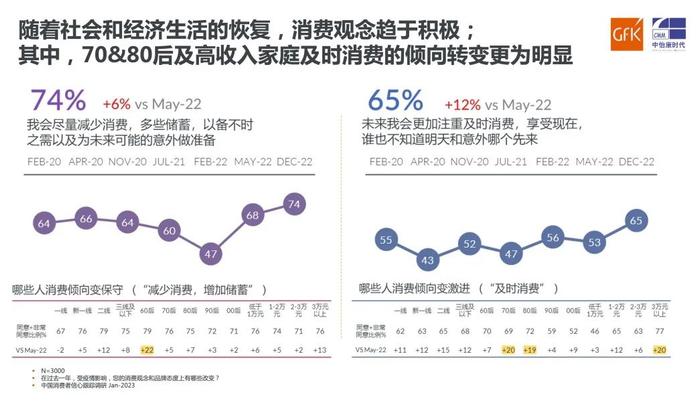

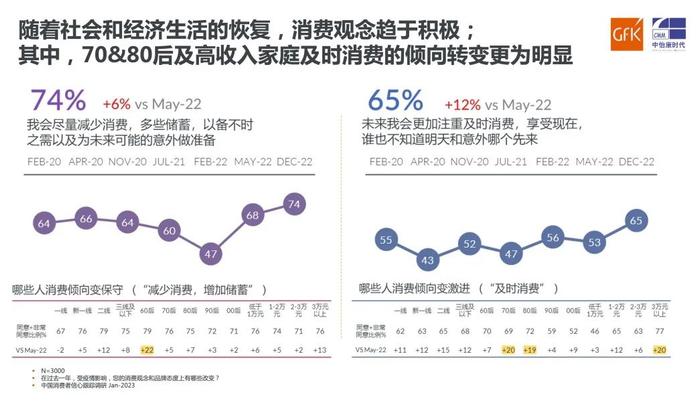

國家統(tǒng)計(jì)局?jǐn)?shù)據(jù)顯示,2022年中國主要經(jīng)濟(jì)指標(biāo)均低于當(dāng)年年初的目標(biāo)。雖然政府出臺(tái)了一攬子穩(wěn)定經(jīng)濟(jì)的措施,但不確定因素仍較多。中國居民的收入預(yù)期降低,繼2020年后再次出現(xiàn)消費(fèi)支出實(shí)際增長(zhǎng)率呈現(xiàn)負(fù)數(shù)的情況。不過GfK調(diào)研數(shù)據(jù)顯示,隨著社會(huì)和經(jīng)濟(jì)生活的恢復(fù),消費(fèi)觀念正變得更加積極。其中,70&80后及高收入家庭及時(shí)消費(fèi)的傾向轉(zhuǎn)變更為明顯。

2022年,中國科技耐用消費(fèi)品市場(chǎng)增速落后全球,全球市場(chǎng)家電零售額占比也領(lǐng)先于中國,中國家電市場(chǎng)整體(不含3C)零售額7999億元,同比下滑6.4%。受宏觀環(huán)境影響,中國的燃?xì)饩咝袠I(yè)也難以避免地出現(xiàn)量額雙跌,2022年全年中國燃?xì)饩呤袌?chǎng)量額分別為3440萬臺(tái)、756億元,分別同比下滑了14.3%和11.8%。

分不同品類看,2022年燃?xì)鉄崴鞯闹懈叨水a(chǎn)品在雙線渠道均有不同程度的增長(zhǎng),市場(chǎng)持續(xù)高端化,其中線下渠道5000~6000元價(jià)格段零售額占比13.9%,線上渠道2000~3000元價(jià)格段零售額占比49.8%。同時(shí)產(chǎn)品向上升級(jí)趨勢(shì)明顯,大出水量(16L+)、零冷水和智能化產(chǎn)品在雙線渠道額占比均有提升。

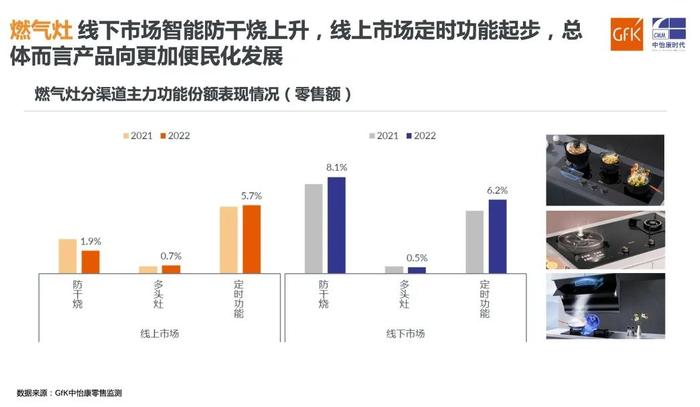

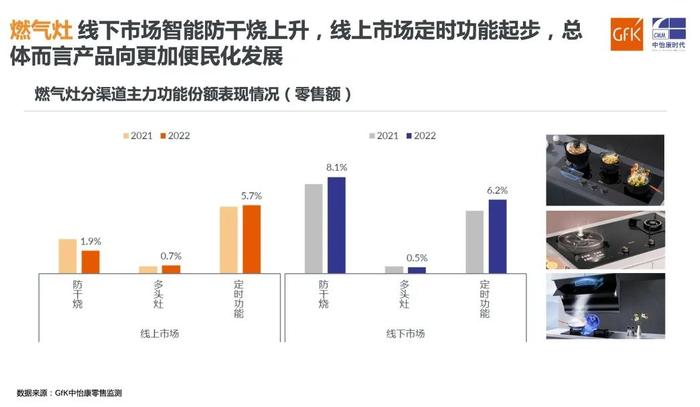

燃?xì)庠钍袌?chǎng),大火力、高能效產(chǎn)品依然是主力。高能效(63%+)和鋼化玻璃產(chǎn)品在2022年雙線渠道額占比均在九成左右,大火力(5.0KW+)產(chǎn)品在線上線下渠道的額占比分別超過了六成和四成的比例。從功能型號(hào)的角度來看,線下渠道智能防干燒產(chǎn)品的額占比有所上升,線上渠道定時(shí)功能產(chǎn)品開始起步,總體而言,燃?xì)庠町a(chǎn)品正向著更加便民化的方向發(fā)展。

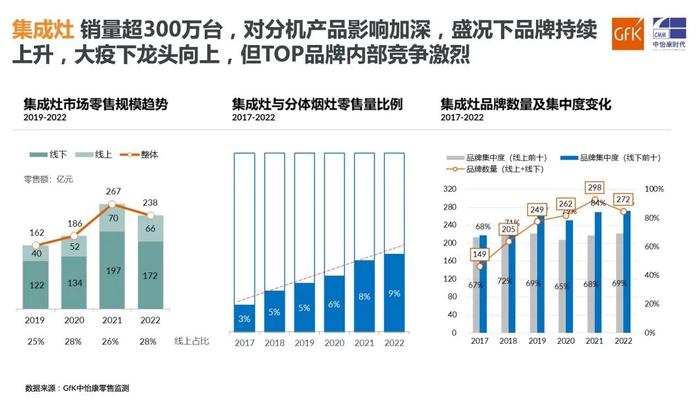

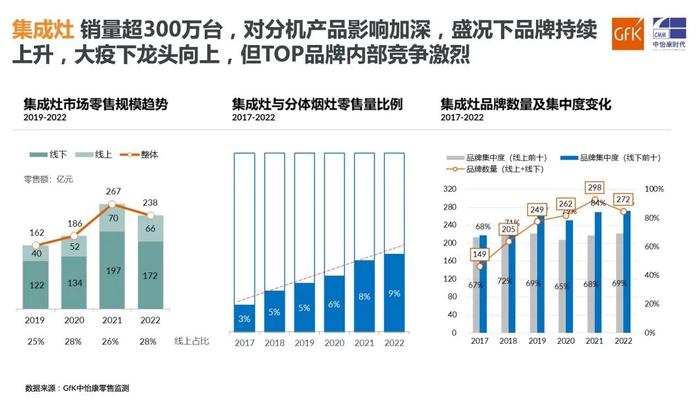

2022年集成灶市場(chǎng)零售量超過300萬臺(tái),零售額238億元,對(duì)分體煙灶產(chǎn)品的影響進(jìn)一步加深。在此情況下,集成灶龍頭企業(yè)不斷向上發(fā)展,但頭部品牌之間的競(jìng)爭(zhēng)也非常激烈。2023年集成灶市場(chǎng)內(nèi)卷加劇,結(jié)構(gòu)升級(jí)的紅利消退之后,品牌主動(dòng)加速產(chǎn)品迭代搶占市場(chǎng)的趨勢(shì)將更加明顯。

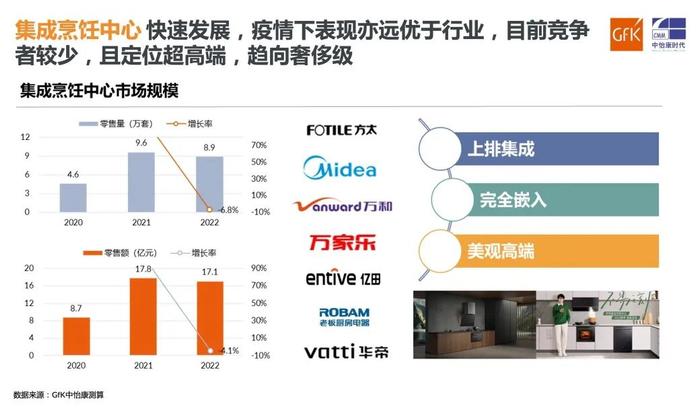

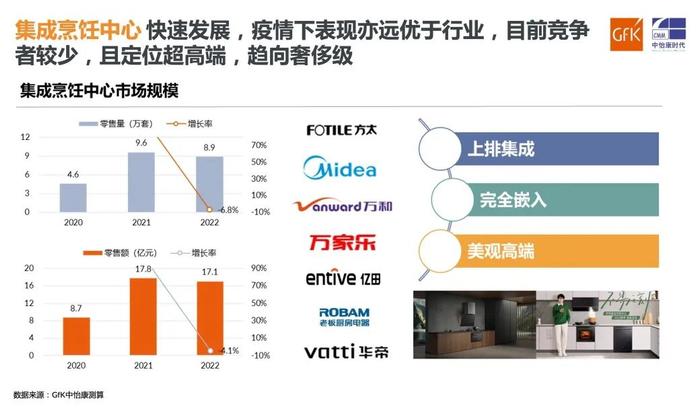

集成烹飪中心近年來快速發(fā)展,即便受y情影響其市場(chǎng)表現(xiàn)仍優(yōu)于行業(yè)整體水平。2022年,集成烹飪中心零售量額分別達(dá)8.9萬套、17.1億元,目前行業(yè)內(nèi)競(jìng)爭(zhēng)者較少,且定位超高端,更趨向于奢侈級(jí)。2022年集成烹飪中心均價(jià)逼近2萬元,對(duì)高端市場(chǎng)拉升作用明顯。

2023年家電市場(chǎng)將小幅回升,存量換新是增長(zhǎng)突破口,尤其是當(dāng)前房地產(chǎn)銷售以及投資尚未走出低迷,廚衛(wèi)產(chǎn)品新增需求難以顯著提振。廚衛(wèi)行業(yè)中,集成灶、洗碗機(jī)和集成烹飪中心有望延續(xù)增長(zhǎng),渠道的多元化態(tài)勢(shì)將進(jìn)一步加劇,新一輪渠道變革的重心,聚焦于下沉市場(chǎng)和社交平臺(tái)的全觸點(diǎn)。企業(yè)可以據(jù)此及時(shí)調(diào)整產(chǎn)品和競(jìng)爭(zhēng)策略,搶占市場(chǎng)先機(jī)。

國家統(tǒng)計(jì)局?jǐn)?shù)據(jù)顯示,2022年中國主要經(jīng)濟(jì)指標(biāo)均低于當(dāng)年年初的目標(biāo)。雖然政府出臺(tái)了一攬子穩(wěn)定經(jīng)濟(jì)的措施,但不確定因素仍較多。中國居民的收入預(yù)期降低,繼2020年后再次出現(xiàn)消費(fèi)支出實(shí)際增長(zhǎng)率呈現(xiàn)負(fù)數(shù)的情況。不過GfK調(diào)研數(shù)據(jù)顯示,隨著社會(huì)和經(jīng)濟(jì)生活的恢復(fù),消費(fèi)觀念正變得更加積極。其中,70&80后及高收入家庭及時(shí)消費(fèi)的傾向轉(zhuǎn)變更為明顯。

2022年,中國科技耐用消費(fèi)品市場(chǎng)增速落后全球,全球市場(chǎng)家電零售額占比也領(lǐng)先于中國,中國家電市場(chǎng)整體(不含3C)零售額7999億元,同比下滑6.4%。受宏觀環(huán)境影響,中國的燃?xì)饩咝袠I(yè)也難以避免地出現(xiàn)量額雙跌,2022年全年中國燃?xì)饩呤袌?chǎng)量額分別為3440萬臺(tái)、756億元,分別同比下滑了14.3%和11.8%。

分不同品類看,2022年燃?xì)鉄崴鞯闹懈叨水a(chǎn)品在雙線渠道均有不同程度的增長(zhǎng),市場(chǎng)持續(xù)高端化,其中線下渠道5000~6000元價(jià)格段零售額占比13.9%,線上渠道2000~3000元價(jià)格段零售額占比49.8%。同時(shí)產(chǎn)品向上升級(jí)趨勢(shì)明顯,大出水量(16L+)、零冷水和智能化產(chǎn)品在雙線渠道額占比均有提升。

燃?xì)庠钍袌?chǎng),大火力、高能效產(chǎn)品依然是主力。高能效(63%+)和鋼化玻璃產(chǎn)品在2022年雙線渠道額占比均在九成左右,大火力(5.0KW+)產(chǎn)品在線上線下渠道的額占比分別超過了六成和四成的比例。從功能型號(hào)的角度來看,線下渠道智能防干燒產(chǎn)品的額占比有所上升,線上渠道定時(shí)功能產(chǎn)品開始起步,總體而言,燃?xì)庠町a(chǎn)品正向著更加便民化的方向發(fā)展。

2022年集成灶市場(chǎng)零售量超過300萬臺(tái),零售額238億元,對(duì)分體煙灶產(chǎn)品的影響進(jìn)一步加深。在此情況下,集成灶龍頭企業(yè)不斷向上發(fā)展,但頭部品牌之間的競(jìng)爭(zhēng)也非常激烈。2023年集成灶市場(chǎng)內(nèi)卷加劇,結(jié)構(gòu)升級(jí)的紅利消退之后,品牌主動(dòng)加速產(chǎn)品迭代搶占市場(chǎng)的趨勢(shì)將更加明顯。

集成烹飪中心近年來快速發(fā)展,即便受y情影響其市場(chǎng)表現(xiàn)仍優(yōu)于行業(yè)整體水平。2022年,集成烹飪中心零售量額分別達(dá)8.9萬套、17.1億元,目前行業(yè)內(nèi)競(jìng)爭(zhēng)者較少,且定位超高端,更趨向于奢侈級(jí)。2022年集成烹飪中心均價(jià)逼近2萬元,對(duì)高端市場(chǎng)拉升作用明顯。

2023年家電市場(chǎng)將小幅回升,存量換新是增長(zhǎng)突破口,尤其是當(dāng)前房地產(chǎn)銷售以及投資尚未走出低迷,廚衛(wèi)產(chǎn)品新增需求難以顯著提振。廚衛(wèi)行業(yè)中,集成灶、洗碗機(jī)和集成烹飪中心有望延續(xù)增長(zhǎng),渠道的多元化態(tài)勢(shì)將進(jìn)一步加劇,新一輪渠道變革的重心,聚焦于下沉市場(chǎng)和社交平臺(tái)的全觸點(diǎn)。企業(yè)可以據(jù)此及時(shí)調(diào)整產(chǎn)品和競(jìng)爭(zhēng)策略,搶占市場(chǎng)先機(jī)。

重慶玉祥實(shí)業(yè)(集團(tuán))有限公司 備案號(hào):渝ICP備17010198號(hào)